Фискальное стимулирование в США идет очень активно, и финансирование для этого требуется существенное. Зарубежные инвесторы пока имеют слабый энтузиазм, а внутренней покупательной активности недостаточно, из-за чего один из ключевых рисков на финансовых рынках сейчас - это рынок облигаций. Из-за недостаточности спроса на долгосрочном рынке облигаций США USD гордо укрепляется, показывая увеличение негативного риска на финансовых рынках, но по сути судьба доллара предрешена, так как ФРС предстоит либо самому финансировать фискальное стимулирование, покупая государственные облигации США большим объёмом, что само по себе девальвирует USD, либо нужны действия (например корректировка норм резервирования (SLR) или увольнение главы ЦБ, как это сделали в Турции (шутка)), девальвирующие доллар США, что финансово делает покупку государственных облигаций США более выгодной для иностранных инвесторов. Девальвация валюты - стандартная процедура в посткризисные периоды для борьбы с резким ростом долговой нагрузки.

Источник: Bloomberg, ИК Вивайт

На графике мы видим, что объёмов QE от ФРС сильно недостаточно относительно предложения на рынке государственных облигаций, что поддерживает доллар США в моменте и создает хорошие условия для укрепления USD, но, на наш взгляд, это лишь моментная угроза и со временем вместе с ростом индекса доллара США ФРС придется выйти на арену и изменить ситуацию в обратное более справедливое русло, так как рынок акций будет негативно реагировать на рост доходностей рынка облигаций и сильную динамику доллара США.

Более справедливое русло - девальвация доллара, которая диктуется макроэкономической конъюнктурой. Раскорреляция на графике выше продиктована тем, что справедливой динамикой является девальвация, но в моменте присутствует высокий риск негативного влияния рынка облигаций на экономику США. Каждый из факторов тянет USD к себе, не давая реализоваться сильной динамике в какую-либо из сторон. Ниже мы рассмотрим взаимосвязи динамики доллара США и некоторых опережающих показателей, которые и показывают нам справедливую динамику.

Мы пока еще живём с вами в долларовой системе, где 70%-85% торговых оборотов (в зависимости от того, на какие данные вы опираетесь) происходит в долларах США. Для поддержания статуса основой резервной валюты, по отношению к остальным странам, США должны иметь двойной дефицит (торговый и бюджетный).

Источник: Bloomberg, ИК Вивайт

Сильное ускорение двойного дефицита США в период кризиса Covid 19 прогнозирует снижение торгово-взвешенного индекса доллара США вплоть до 4 квартала 2022 года к уровню 80 – 90 пунктов.

Рассмотрим уровень ликвидности на основании резервов на балансах банков ФРС. Мы видим, что опережающий показатель изменения резервных остатков предполагает более низкий уровень индекса доллара США (DXY), на уровне 82 – 86 пунктов.

Источник: Bloomberg, ИК Вивайт

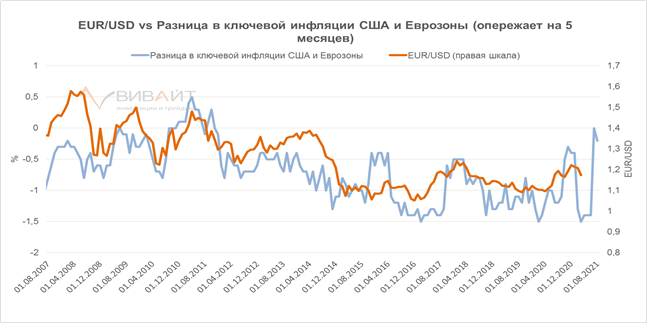

В индексе доллара (DXY), представляющим собой отношение доллара США к шести ключевым валютам (EUR, JPY, GBP, CAD, SEK, CHF), самый большой вес в 57,6% принадлежит паре EUR/USD. Разница в ключевой инфляции еврозоны и США имеет неплохой опережающий эффект по отношению к данной валютной паре.

Источник: Bloomberg, ИК Вивайт

Исходя из взаимосвязи разницы по ключевой инфляции и пары EUR/USD, мы видим, что в ближайшие месяцы (апрель – июнь) стоит ждать укрепления доллара США с дальнейшим возвращением к более дорогому евро.

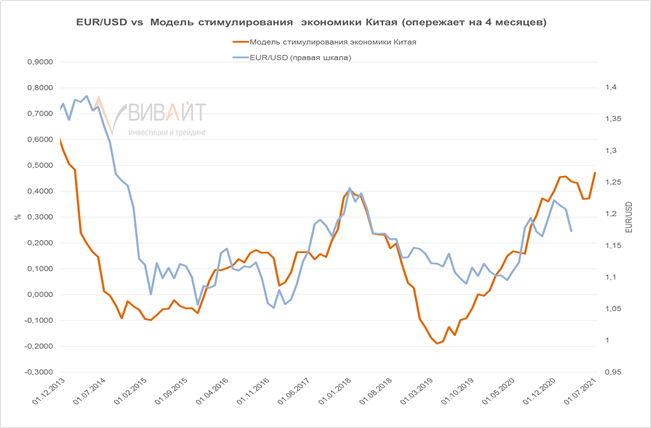

Закончим мы наше графическое представление ожидаемой нами справедливой динамики доллара США, значимостью стимулирования экономики Китая. Китай - ключевой конкурент экономики США и теперь ключевой торговый партнер Евросоюза (в 2020 году Китай обошел по объёму торгов с Еврозоной США).

Источник: Bloomberg, ИК Вивайт

Источник: Bloomberg, ИК Вивайт

Модель стимулирования экономики Китая не имеет в себе прогнозных значений и состоит из фактических данных. Она показывает, что на основании динамики кредитного рынка и рынка ликвидности Китая пара EUR/USD должна двигаться к значению 1,25 в третьем квартале этого года, при этом апрель-май-укрепление USD.

По итогу в краткосрочном периоде (апрель - июнь) мы видим серьёзные предпосылки для укрепления индекса доллара в моменте, но в более долгосрочной перспективе динамика нисходящая в район 80 пунктов по DXY.

Инвестиционный стратег